インボイス登録をしていない事業者からの課税仕入れがある場合の注意点

令和5年10月1日から導入されたインボイス制度により、消費税の仕入税額控除の適用を受けるためにはインボイス(適格請求書)が必要となりました。原則ではインボイス発行事業者でないものからの仕入れについては仕入税額控除の適用を受けることはできませんが、経過措置により令和11年9月30日までの間は一定割合だけ控除を受けることができるように手当されています。

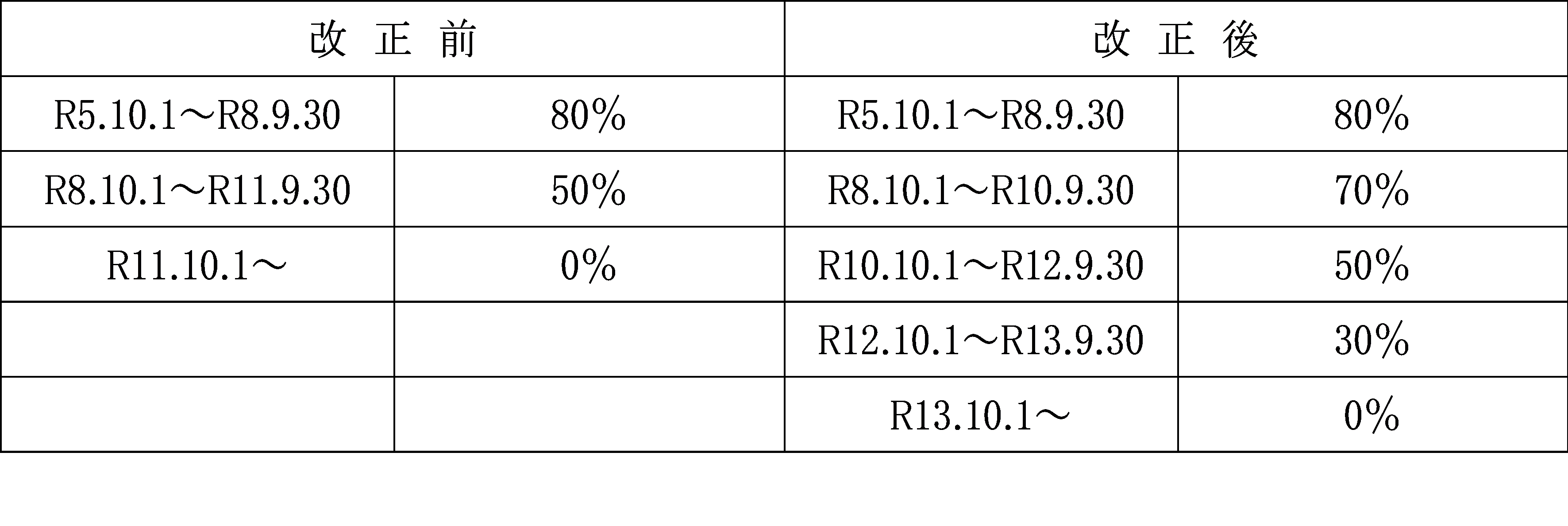

この経過措置について、令和7年12月19日の令和8年度税制改正大綱により改正が入ることとなりました。具体的な内容は下表のとおりです。

上表のとおり、今般の改正によりインボイス発行事業者でないものからの仕入れについて仕入税額控除の適用を受けることができる期間が延長されることになります。

しかし、1点気を付けなければいけないことがあります。それは、一のインボイス登録をしていない事業者からの課税仕入れが多額である場合です。現行制度では、一のインボイス登録をしていない事業者からの課税仕入れが一事業年度で10億円を超えると、10億円を超える部分の課税仕入れについては、原則通り仕入税額控除の適用を受けることができなくなります。

今般の改正により、この10億円という金額が1億円に引き下げられることとなりました。つまり、仕入税額控除の適用を受けることができなくなる事業者の範囲が大幅に広がることとなります。

この規定を考慮せずに消費税の申告を行ってしまうと、課税仕入れを行った事業者としては過少申告となってしまうので、インボイス登録をしていない事業者から多額の仕入れを行う場合は注意が必要です。

なお、日々の記帳は仕入金額が1億円を超える部分についても経過措置の適用があるものとして行っていると思われますので、決算申告の際に改めてインボイス登録をしていない事業者からの仕入金額を確認することが重要です。

過去のUAPレポート

- レポート検索